Содержание:

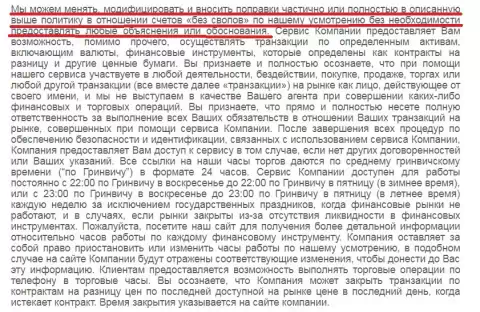

Если долгов слишком много, значит, компания сильно зависит от кредиторов. Она становится менее привлекательной для новых инвесторов, то есть повышается риск отказа при попытке получить очередной кредит. В то же время, если прибыль во много раз превысит проценты по кредитам, это будет означать, что руководство компании использует слишком мало заемных средств.

Данный коэффициент покрытия инвестиций дает возможность оценить реальную возможность компании оплатить задолженность за счет собственных средств в случае возникновения требования погасить долги всем кредиторам. Как и другие подобные коэффициенты, показатель отношения долга к EBITDA зависит от отраслевых особенностей, поэтому его чаще сравнивают со значениями других предприятий в рамках данной отрасли. Кроме того нужно учесть, что такие статьи расходов, как покупка нового оборудования, влияющие на отток денежных средств, не будут учтены при расчете данного показателя, т.к. И сама покупка не изменяет финансовый результат организации, и амортизационные отчисления не участвуют в EBITDA. Другой важный момент – при оценке показателя исходят из того, что дебиторская задолженность организации исправно погашается покупателями. Если же у предприятия нарастает неоплаченная задолженность покупателей, это, безусловно, ухудшает его платежеспособность, но никак не отражается на соотношении кредиторской задолженности к EBITDA.

Коэффициент капитализации (Capitalization ratio)

Если коэффициент покрытия инвестиций падает до значения 1,5, то у компании возникают проблемы с погашением кредитов. И напротив, чем больше показатель, тем более уверенно чувствует себя компания. Полученное значение делится на все обязательства предприятия, как долгосрочные, так и краткосрочные. Для определения рентабельности компании также будет полезно ознакомиться со статьей «Определяем рентабельность активов (формула по балансу)». Сложность в использовании метрики заключается в том, что единой рекомендации, каким должен быть коэффициент, не существует.

Подробнее о том, какие значения коэффициента финансовой независимости компании оптимальны, расскажем в нашей статье. Главное, при вычислении совокупных кредитных обязательств учесть и кратко-, и средне-, и долгосрочные. Оптимальной ситуацией становится равное соотношение числителя и знаменателя. Если кредитные долги в несколько раз больше собственного капитала, компания оказывается в шатком положении.

За базу расчета берутся данные из бухгалтерской и финансовой отчетности за три-пять лет. Показатели сравниваются по динамике в разрезе исследуемых периодов. При детальном изучении финансово-имущественного положения выясняется, что руководство нецелесообразно расходует капитал и распределяет активы. Наиболее часто фиксируется завышенная доля дебиторской задолженности в составе оборотных активов. То есть фирма отгружает изделия без предоплаты или перечисляет поставщикам авансы, не соизмеримые с величиной ближайшей поставки.

Значение коэффициента, превышающее 0,9, свидетельствует о финансовой независимости компании. Кроме того, это также говорит о том, что анализируемое предприятие будет оставаться платежеспособным в долгосрочной перспективе. Из формулы видно, чтоуменьшение коэффициента покрытиявызывает увеличение бесприбыльногооборота, что является одним из факторов,снижающих надежность деятельностипредприятия. Иными словами, предприятиестановится более уязвимым на случайнезапланированного снижения объемовреализации продукции и соответственноуменьшения валовой выручки. Если коэффициент маневренности превышает 0,6, то его интерпретация будет зависеть от структуры текущих займов, а также степени ликвидности собственных оборотных средств фирмы. Если коэффициент маневренности ниже 0,3, это может свидетельствовать о серьезных проблемах в развитии фирмы, высоком уровне ее зависимости от заемных средств, и, скорее всего, низкой платежеспособности.

Ликвидность – способность обращаться в деньги (см. термин «ликвидный активы»). Полученная на 2-м шаге сумма делится на величину всех обязательств компании (долгосрочных и краткосрочных). Из общей величины активов вычитается стоимость нематериальных активов, после чего из полученной суммы вычитается показатель, рассчитанный на шаге 1.

Как считать коэффициент покрытия инвестиций

Объективность данных отстает по безошибочности из-за разницы учетной информации. Анализ эффективности инвестиций и их оценкаОсновные показатели экономической оценки инвестиций. Если у компании в балансе присутствуют значительные доходы будущих периодов (стр. 1530), то для точности оценки их прибавляют к собственному капиталу. Если речь идет о новом бизнесе или проекте, то для расчета индикатора можно использовать сведения месячной или квартальной отчетности. Инвестор заинтересован в получении адекватной финансовой отдачи от проекта, в который он направил свои финансовые ресурсы.

Оптимальным считают показатель на уровне 0,5, допустимым — на уровне не более чем 0,6 — 0,7. Это соотношение показывает структуру долгосрочного финансирования. Капитализация компании в этом смысле отражается в сумме устойчивых пассивов – долгосрочных долгов и своих ресурсов. Услуга “Создадим финансовую модель Вашего бизнеса” – это разработка финансовой модели. Потенциальным инвесторам для оценки эффективности компании будет полезно ознакомиться со статьей «Расчет и формирование операционной прибыли (формула)».

Однако оно еще не гарантирует итоговую https://g-forex.net/ – после вычитания процентов (особенно, если у организации большое долговое бремя) может получиться убыток. Коэффициент отражает способность компании погашать свои текущие обязательства в случае возникновения сложностей с реализацией продукции. Например, указанный выше анализ ликвидности по группам можно выполнить автоматически в программе «Ваш финансовый аналитик». Где ЗУ – задолженность участников (учредителей) по взносам в уставный капитал (в Балансе отдельно не выделяется и отражается в составе краткосрочной дебиторской задолженности»). Так что, как всегда, призываю не делать поспешных выводов из значений одного коэффициента. У человека с очень здоровым сердцем может быть совершенно больная голова.

Анализ финансовой устойчивости: Коэффициент обеспеченности запасов

Для отображения финансовой устойчивости компании используют коэффициент покрытия. Этот параметр описывает платёжеспособность, что особенно важно для инвесторов, поставщиков и банков. Если коэффициент меньше единицы, это может говорить о финансовой несостоятельности. Специалисты используют этот показатель, чтобы иметь представление о фактической ликвидности субъектов. Неустойчивое положение говорит о том, что платежеспособность компании нарушена.

- Оценка экономической эффективности инвестицийИнвестиционная привлекательность и методы ее оценки.

- Неточность в расчетах естественным образом возрастает при больших сроках инвестирования.

- Этот показатель является одним из важнейших при оценке не только устойчивости, но и финансового состояния предприятия.

- Под долгосрочными пассивами в финансовом анализе принято понимать заемное финансирование из любых источников со сроком использования – более 1 года.

Без коэффициента как параметра специалисты не смогут провести качественный анализ КПД управления финкапиталом. Итоги больше всего интересуют руководство организаций, вкладчиков и учредителей. Только в том случае, если структура удовлетворит установленным нормативам, можно увидеть реальный Кф — коэффициент долгового покрытия.

— относительный показатель эффективности деятельности, частное от деления чистой прибыли, полученной за период, на общую величину активов организации за период. Один из финансовых коэффициентов, входит в группу коэффициентов рентабельности. EBITDA показывает финансовый результат компании, исключая влияние эффекта структуры капитала (т.е. процентов, уплаченных по заемным средствам), налоговых ставок и амортизационной политики организации. EBITDA позволяет грубо оценить денежный поток, исключив такую «неденежную» статью расходов как амортизация. Показатель полезен при сравнении предприятий одной отрасли, но имеющих различную структуру капитала.

При этом определить выгодность вложений можно не только по результатам, но уже в начале его реализации. Для этих целей используется специальный показатель, который можно рассчитать на базе публичных сведений из финансовой отчетности. Хотя многие компании обычно просто переводят срочные долги в новые долговые инструменты, это не всегда возможно для тех, кто находится в трудной финансовой ситуации. В противном случае при возникновении чрезвычайной ситуации компания не сможет рассчитаться со своими кредиторами. Если доверие инвесторов будет утеряно, то восстановить репутацию будет крайне сложно, иногда на это могут уйти годы.

В современном мире движение экономики вперед не представляется возможным без привлечения новых инвесторов и реализации и создания новых проектов. Такие предприятия довольно рискованные и связаны с экономической неопределенностью. Для того чтобы выявить успешность той или иной организации используют несколько инструментов для анализирования, определяют коэффициенты финансовой устойчивости и покрытия инвестиций (КФУ и КПИ соответственно). Финансовый анализ позволяет оценить потенциал развития предприятия, способность преодолевать высокую конкуренцию, занимать лучшие положения в рыночном сегменте. По причине постоянной изменчивости экономической ситуации, компании должны стремиться к стабилизации деятельности, достижению коэффициента покрытия инвестиций приемлемого значения.

Например, посмотреть, как изменилось положение компании за период или определить темп роста. Рентабельность продаж является индикатором ценовой политики компании и её способности контролировать издержки. Различия в конкурентных стратегиях и продуктовых линейках вызывают значительное разнообразие значений рентабельности продаж в различных компаниях.

Оптимальным, особенно в российской практике, считается равное соотношение обязательств и собственного капитала (чистых активов), т.е. Допустимым может быть и значение до 2 (у крупных публичных компаний это соотношение может быть еще больше). При больших значениях коэффициента организация теряет финансовую независимость, и ее финансовое положение становится крайне неустойчивым. Наиболее распространенным значением коэффициента в развитых экономиках является 1,5 (т.е. 60% заемного капитала и 40% собственного). Формула для определения коэффициента покрытия инвестиций выглядит как соотношение оборотных фондов организации к величине текущих обязательств.

Тогда на запасы денег не хватит, придется брать заем и тем самым снижать свою устойчивость. Однако если соотношение слишком сильно перевешивает в сторону собственных средств, это тоже может быть воспринято инвесторами негативно. Если компания использует только собственные средства, это снижает рентабельность сторонних вложений. Если хотя бы половина всех активов приобретена за собственные деньги, то компания считается автономной.

CFA – Участники секьюритизации и их роли

Показатель позволяет оценить потенциал погашения всех долговых недоимок перед взыскателями в один момент за счет собственных ресурсов, активов. Для наиболее точного прогноза в расчете используют деление сумму чистой прибыли к суммарной величине долговых обязательств. Дело в том, что на основании бухгалтерского баланса объекта инвестирования инвестор определил коэффициент покрытия инвестиций и посчитал, на его основании, инвестирование своих средства в этот объект нецелесообразно. Рассмотрим ценные бумаги, обеспеченные долговыми обязательствами , их финансовую структуру и примеры операций с CDO, – в рамках изучения ценных бумаг с фиксированным доходом по программе CFA.

Финансовый коэффициент, характеризующий отдачу от использования всех активов организации. Коэффициент показывает способность организации генерировать прибыль без учета структуры его капитала (финансового левериджа), качество управления активами. В отличие от двух приведенных выше, данный коэффициент не нашел широкого распространения на западе. Согласно российским нормативным актам нормальным считается значение коэффициента не менее 0,2.